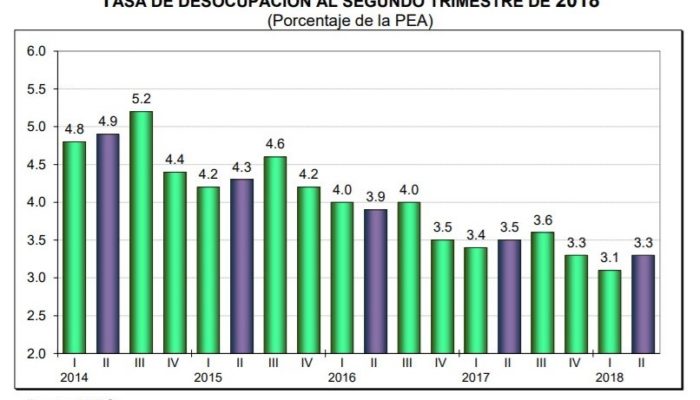

elmercado.mx | México. La tasa de desempleo ha mostrado su nivel más bajo por lo menos en los últimos 13 años, de acuerdo con el INEGI.

En el primer trimestre de 2018, un total récord de 52.88 millones de personas se encontraban ocupadas (96.9% de la PEA), lo que implicó 1.02 millones personas más respecto a las del mismo trimestre de 2017.

En este periodo, la población desocupada (PD) como proporción de la Población Económica Activa (PEA) a nivel nacional fue de 3.14% (1.71 millones de personas), la menor desde abril de 2005 (3.12%).

Con cifras desestacionalizadas, la TD se ubicó en 3.2%, la más baja por lo menos desde enero de 2005.

Divisa, reservas y riesgo país

El peso mexicano se mantiene débil, ante el entorno de acontecimientos nacionales e internacionales, particularmente el destino del tratado de libre comercio.

En un contexto en el que el sistema financiero nacional experimentó una inédita vulneración de tres plataformas bancarias individuales (que conectan al SPEI), la cotización del peso parece más atender al camino sinuoso de las conversaciones y probables acuerdos y diferencias en la renegociación del TLC. (Véase nuestra nota sobre el ciberataque)

El peso mexicano se debilitó 3% durante la semana pasada. Del 14 al 18 de mayo de 2018, el peso reportó un comportamiento mixto con sesgo negativo, debido principalmente al fortalecimiento del dólar, ante la expectativa de un mayor endurecimiento en la política monetaria en Estados Unidos, y a las dudas de que se logre en el corto plazo un acuerdo comercial entre Canadá, Estados Unidos y México.

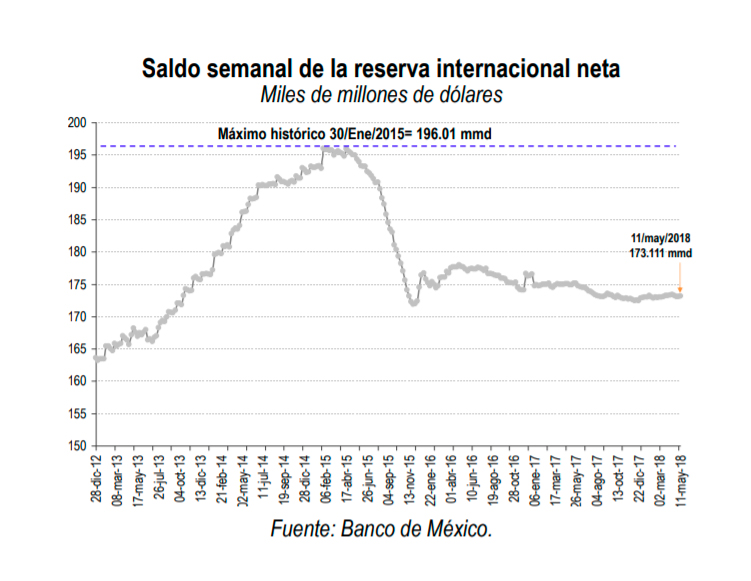

Las reservas internacionales aumentaron en 51 mdd durante la semana pasada. De acuerdo con el Banco de México, al 11 de mayo de 2018, el saldo de las reservas internacionales fue de 173,111 millones de dólares (mdd), un incremento con relación al viernes previo de 51 mdd, debido principalmente al cambio en el valor de los activos internacionales de la Banca Central.

El riesgo país de México se ubicó la semana en 204 pb. Es medido, como se sabe, a través del Índice de Bonos de Mercados Emergentes (EMBI+) de J.P. Morgan. Se situó el 18 de mayo de 2018 en 204 puntos base (pb), 7 puntos base (pb) mayor a su nivel del pasado 11 de mayo y 16 pb superior al dato observado al cierre de 2017.

En el plano externo, destacó la semana pasada que el riesgo país de Argentina se contrajo 19 pb, mientras que el de Brasil aumentó en 20 pb, para ubicarse el 18 de mayo de este año en 461 y 274 pb, respectivamente en ese orden. (con información de JP Morgan)

La Tasa de Interés Interbancaria, sin cambio

El Banco de México decidió mantener en 7.50% el objetivo de la tasa de fondeo bancario. La postura de política monetaria actual es congruente con la tendencia descendente de la inflación general anual hacia su meta.

El pasado 17 de mayo, la Junta de Gobierno del Banco de México (Banxico) decidió por unanimidad mantener, por segunda ocasión consecutiva, en 7.50% el objetivo de la Tasa de Interés Interbancaria a un día.

La evolución reciente de la inflación, así como sus perspectivas, son congruentes con la previsión del Banco Central mexicano. La postura de política monetaria actual es congruente con la tendencia descendente de la inflación general anual hacia su meta.

Banxico estima que el comportamiento que presentará la inflación, en el horizonte en el que opera la política monetaria, estará en línea con sus pronósticos, que suponen un comportamiento ordenado del tipo de cambio, la ausencia de presiones provenientes del mercado laboral y que la inflación no subyacente continúe disminuyendo en lo que resta de 2018 al ritmo previsto.

Es probable que la Junta de Gobierno mantenga una postura monetaria prudente y continué el monitoreo del traspaso de las variaciones del tipo de cambio a los precios, a la posición monetaria relativa entre México y Estados Unidos, así como a la evolución de las condiciones de holgura en la economía.

Ante la presencia de factores que impliquen un riesgo para la inflación y sus expectativas, la política monetaria podría ajustarse de ser necesario, para fortalecer el anclaje de las expectativas de inflación de mediano y largo plazo. El objetivo es de 3%.

Precios del petróleo, al alza

Los precios del petróleo se han movido a niveles no vistos desde 2014, guiados por las expectativas de escasez de suministros y una mayor demanda.

El precio de los contratos a futuro de los crudos West Texas Intermediate (WTI) y Brent finalizaron la semana al alza.

El precio del barril de la mezcla mexicana de petróleo cerró el 18 de mayo de 2018 en 66.83 dólares por barril (dpb), 4.81% mayor respecto a su cotización del pasado 11 de mayo (+3.07 dpb).

Aumentan los temores de que el suministro mundial de petróleo disminuya significativamente. Se trata de los efectos eventuales de las sanciones estadounidenses que afectarán a la industria energética iraní, además de la crisis económica de Venezuela. Ello ha reducido los suministros de petróleo más rápido de lo esperado.

No es de soslayarse también un fuerte consumo de petróleo impulsado por una mejoría en la economía mundial.

El WTI para junio y Brent para julio de 2018 mostraron una variación semanal de +0.82% (+0.58 dólares por barril, dpb) y de +1.80% (+1.39 dpb), respectivamente.

Se trata del tercero y sexto incremento semanal consecutivo, en ese orden, al cerrar el 18 de mayo de 2018, en 71.28 dpb y en 78.51 dpb, en lo individual.

Banca de desarrollo: crece 8% en cartera de crédito

Las instituciones de banca de desarrollo obtuvieron resultados positivos al cierre del año pasado, como parte de la estructura financiera del país, según el más reciente reporte de la Comisión Nacional Bancaria y de Valores (CNBV), a diciembre de 2017.

La banca de desarrollo experimentó un aumento anual de 7.8% en sus activos y un saldo de cartera de crédito de 946.6 miles de millones de pesos, cifra que registra un avance de 8%.

La banca de desarrollo se compone de seis instituciones no privadas: Banco del Ahorro Nacional y Servicios Financieros S.N.C. (Bansefi); Banco Nacional de Comercio Exterior S.N.C (Bancomext); Banco Nacional de Obras y Servicios Públicos S.N.C (Banobras); Banco Nacional del Ejército, Fuerza Aérea y Armada S.N.C (Banjército); Nacional Financiera S.N.C. (Nafin); y Sociedad Hipotecaria Federal S.N.C. (SHF).

Las instituciones de este sector apoyan con crédito a empresas, instituciones financieras y a entidades públicas.

En el renglón comercial, el segmento que registró el mayor aumento anual por monto fue el crédito a entidades financieras con un aumento de 18.8%, seguido de los préstamos a empresas con un incremento de 4.6%, mientras los empréstitos a entidades gubernamentales alcanzaron un avance marginal de 0.4%.

Con información de: Secretaría de Hacienda, Banxico, Pemex, JP Morgan

Imagen de la portada: Bancomext