elmercado.mx | México. (CM) El título del artículo quizá pueda ser temerario. Lo es, de hecho. Existen numerosos estudios minuciosos acerca del comportamiento de los precios en instrumentos de renta variable y renta fija, basados en series históricas, en especial aplicados a los índices en los Estados Unidos.

Pero incluso en el campo de los instrumentos de renta variable (en particular, las acciones), con tan amplia tradición del conocimiento centrado en análisis estadístico (definido como análisis técnico), auxiliados con renovadas metodologías y recursos predictivos de estudio, los autores difícilmente podrían ponerse de acuerdo para ofrecer una conclusión acerca de cuáles son los meses más (o menos) bonancibles del año para el mercado de valores.

Por tanto, lo mismo podríamos señalar para el caso de las recién nacidas (2009) criptomonedas.

La divergencia esencial: medición del comportamiento de precios

Algunos autores que han escrito sobre estos procesos, concluyen que durante la década de 1990, el mes que ofreció mayores rendimientos en el mercado de valores resultó ser diciembre; y que en la década del 2010, el mes que resultó más positivo fue octubre.

Se habla mucho del ‘efecto de octubre’, según cierto planteamiento teórico que recurre a experiencias muy adversas (octubre 1929 y octubre 1987, el “lunes negro”), para destacar el nerviosismo consustancial a esa temporada entre los inversionistas (véase CNBC).

Curiosamente, cualquier revisión gráfica extraída desde Bitstamp acerca del comportamiento del precio de Bitcoin entre octubre y diciembre (del 2012 al 2017) sugiere lo contrario.

Cierto. Las criptomonedas no pueden entrar en la denominación tradicional de instrumento de renta fija, ni de renta variable. El alto nivel de volatilidad multifactorial es su naturaleza, como se ha visto al menos en estos casi nueve años de vida.

Sus factores de impacto en el precio han permanecido disímiles -diríase efervescentes- y muy cambiantes. Se ubican de hecho en ámbitos diferentes a los mercados bursátiles, a los bonos de deuda (renta fija) y a los llamados derivados financieros (opciones y futuros, principalmente).

Por ello, avanzar en especificar el calendario considerado para Wall Street no tendría mucho qué decirnos sobre los ciclos de precio de las monedas digitales.

El terreno conocido: Wall Street

Empecemos por lo obligado. En la tradición de estudios del mercado de valores estadounidense, así como en la experiencia de los corredores en Wall Street, suele pensarse que el fin de año es una temporada de rendimientos privilegiados, una temporada que comienza en noviembre y que a veces cierra en enero (esto último no siempre).

Como veremos al final de este artículo, ese periodo de auge resulta muy relativo para la economía cripto.

Con cierta precaución, los planteamientos pragmáticos de los consultores refieren que la retirada (aconsejable) de finales de mayo es estratégica (“retírese en mayo”, porque se considera que los peores meses de cada año son agosto y septiembre), según nos recuerda Gary Smith, de MarketWatch.

La observación que tendríamos que plantear a los estudios de series históricas y a los consejos tradicionales transmitidos por quienes han habitado por años el piso de remates (hoy un piso virtual), si queremos aproximarnos a la lógica de los precios de las criptomonedas, es la siguiente.

El comportamiento de los precios cripto (2009-2017) ha estado muy poco influido por actores asociados con los fondos de inversión de Wall Street o de The City; es decir, sólo hasta hace un par de años éstos han hecho un gradual acto de presencia.

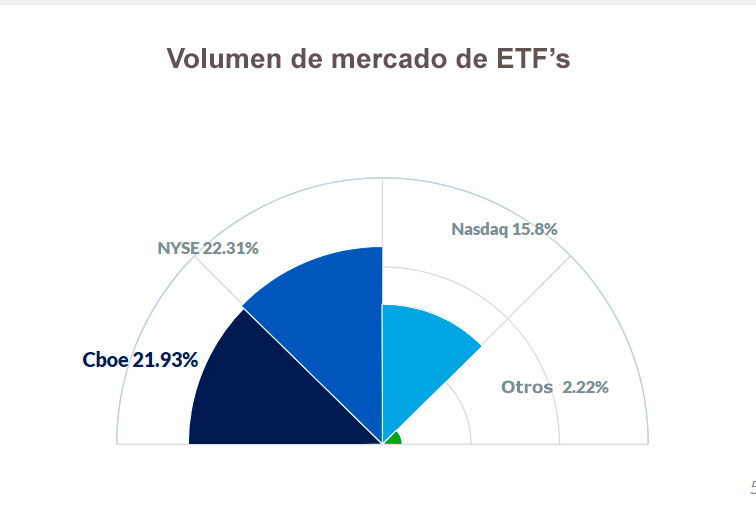

Debemos reconocer que hoy (mayo del 2018) ya proliferan en Estados Unidos y en Europa los combos ETF’s (Exchange-Traded Funds), una suerte de paquetes de inversión de riesgo, que intentan ponderar y domesticar la naturaleza volátil y rebelde de los instrumentos cripto. (Apenas en diciembre del 2017, CBOE Global Markets, en Chicago, dio campanada de salida a Futuros de Bitcoin, XBT).

Silbert, el precursor de la nueva simbiosis (cripto-instrumentos tradicionales de inversión)

Siempre ha llamado nuestra atención la apuesta de Barry Silbert y su gigantesco Digital Currency Group (DCG). Silbert no sólo ha sido precursor del esquema ETF’s en el contexto del blockchain, sino que en el 2016 realizó una jugada -diríamos- maestra, hasta ese entonces incompatible con lo que definimos como cultura cripto.

Tuvo la audacia de rebasar por la derecha a los ingenuos jóvenes desarrolladores de Ethereum, cuando todo mundo permanecíamos atentos a la estrategia de rescate de los tokens cautivos por 60 millones de dólares, que le habían sido hackeados a la primera ICO: The DAO (entre el softfork y el hardfork).

Silbert procedió en silencio, casi en privado, a tomar y recrear la cadena génesis de bloques (para sí), justo a la hora del hardfork obligado de Ethereum, de modo que el estadounidense (Silbert) amaneció uno o dos días después compartiendo la novedad del nacimiento de Ethereum Classic (logo verde incluido), cotizando en Poloniex.

Por tanto, habría que revisar esa versión de malosa por excelencia que se atribuye a Blockstream. Mucho se ha hablado del papel ejercido por Blockstream, como empresa que influyó con su fuerza y mentalidad corporativa en el despliegue de Bitcoin Core (desde Segwit hasta Lightning Network, 2016-2018).

Pero -desde nuestro punto de vista-, ha sido en realidad Barry Silbert y su grupo DCG la organización corporativa que en verdad ha detonado la visión institucional para iniciar cierta masificación en los mercados internacionales de fondos, y con ello estimular el apetito en Estados Unidos para estructurar nuevas ETF’s. (Por si fuera poco, es accionista y cofundador de más de dos decenas de Exchanges nacionales, incluida la mexicana Bitso).

Conducta multivariable: los precios cripto

Dicho todo lo anterior, obliga apuntar que los precios de las cripto están hiper influidos por las buenas y las malas noticias (y rumores), así como por los anuncios y acciones concretas de los reguladores nacionales (por lo que esbozan, lo que declaran y lo que disponen).

Los precios están fuertemente influidos por la posesión de grandes cantidades de criptomonedas en pocas manos (de las llamadas ballenas), y por el modo en que éstas se erigen en un factor permanente que precipita altas y bajas (y, en su caso, hasta aguas tranquilas).

Ahora mismo (tercera semana de mayo del 2018), casi podríamos asegurar que el síndico de la célebre quiebra de la casa de bolsa Mt Gox, Nobuaki Kobayashi (a quien se conoce como la ‘Ballena Mt Gox’), ha estado dosificando en los mercados fuertes cantidades en venta, tanto de Bitcoin como de Bitcoin Cash.

“Vendí BTC y BCH desde diciembre de 2017 hasta febrero de 2018”, ha explicado Kobayashi, en marzo pasado. (Todavía tenía pendiente de colocación $ 1.9 mil millones en BTC y BCH).

Kobayashi había adelantado ese mismo mes: “me gustaría abstenerme de explicar los detalles del método de venta; de lo contrario, la futura venta de BTC y BCH podría verse obstaculizada”. (Para todos los detalles, véase nuestra nota anterior, del 17 de marzo).

También los precios están influidos por la precariedad del ecosistema alrededor de los blockchains (hackeos, fraudes o clausuras impuestas a Exchanges -como en China-, tentativas repentinas de regulación). Todo ello impacta con frecuencia de modo severo en los cambios de tendencia.

En suma: la jerigonza en que está inmerso el ambiente de reacciones a los precios de las criptomonedas, lleva a relativizar aquella conseja clásica de mercado, en el sentido de ‘comprar con el rumor y vender con la noticia’.

Aún así, si tomamos los movimientos de precios del par BTC-Dólar en los más recientes seis años (2012, 2013, 2014, 2015, 2016 y 2017), con base en una Exchange establecida desde entonces (Bitstamp), arribamos a la siguientes observaciones.

-Por alguna razón, en el calendario anual, en algún momento de la segunda mitad de mayo y la primera de junio se suelen presentar movimientos de alza y, en menor medida -en la fase culminante- de reflujo (en la segunda mitad de junio).

-Es probable que ello se derive de algún efecto vinculado con la liquidación de compromisos en fondos tradicionales, o debido a la renovación de carteras en ámbitos financieros institucionales). No se sabe de modo exacto.

-El relativo movimiento alcista experimentado (con matices) en los cinco años recientes durante la segunda mitad de mayo, tampoco debe considerarse como un indicador fiable para que éste se pueda reiterar indefinidamente.

-Asistimos a una etapa de creciente diversificación de criptomonedas y tokens, pero la revisión que presentamos abajo sólo está basada en el precio de la moneda digital que cuenta con la antigüedad suficiente de emisión (bitcoin).

Por otro lado, se detecta que en cierto momento de octubre se inicia de modo invariable un camino gradual ascendente, que suele culminar la primera semana-quincena de diciembre.

Igualmente, de modo invariable, enero ha sido en promedio un mes adverso para el despliegue de precios.

Para ilustrarlo con los tiempos vigentes, hemos tomado dentro de los seis años (2012-2017), las instantáneas de mayo.

Las reproducimos abajo.

2012

2013

2014

2015

2016

2017

Nota importante: desde luego, la presentación de las gráficas no tiene ninguna intención de aconsejar sobre periodos idóneos de inversión, ni mucho menos. Se trata sólo de proporcionar elementos para contribuir a delinear algunas constantes de información sobre comportamientos de precios en las criptomonedas.

Recuerda: la volatilidad es consustancial a los activos digitales. (Nunca inviertas en criptomonedas aquellos recursos que vas a requerir para tus compromisos programados de pago).

¿Qué impresión te dejan las gráficas? ¿Cuál es tu opinión al respecto?

[…] ejemplo, las gráficas conservan intacto registro de la célebre quiebra de la casa de cambio Mt Gox (2014), de la caída de The Dao (2016), de la prohibición de las casas de cambio en China (2017), […]